ポートフォリオ点検 低利回り3.3%

リタイア向けに資産構成を見直し始めて1年以上。

久しぶりにポートフォリオの点検です。

資産額は1.2億円程になりました。

FIRE云々で良く聞く4%程度で考えてみると?

480万円程度は楽勝のはずなのでしょうか。

しかし実際には?

家賃と配当で計算すれば手取り約400万円。

総資産額に対するインカムの利回りは3.3%です。

FIRE理論ではS&P500が7%で増えるから4%で生活して3%はインフレで・・・みたいなことが書かれているわけですが。

足元を見てみれば、それはどれだけ凄い状態なの?と不思議に思えてしまいます。

利回りが上がらない理由は?

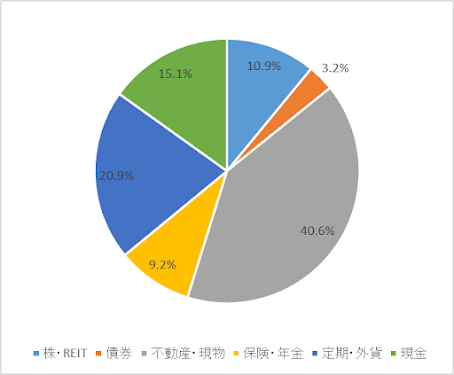

今の資産構成はこんな感じになっています。

保険や個人年金は将来に向けての単なるストック。

定期に外貨に現金も同じく単なるストックです。

つまり収益源は株・REITに債券に不動産。

運用額は全体の約60%。約7200万円。

ここから約400万円を見れば利回り5.5%。

そう見れば悪い数字でもなさそうです。

しかし総資産額から見てみれば利回りは3.3%。

大概低めの数字になってしまいます。

FIRE理論で言われる4%だの7%だのの数字。

リタイア狙いの地味系運用でその数字は本当に狙えるものなのか。

フルインベストメントであれば可能性はあり?

しかしリスク資産多すぎ、余剰資金少なすぎの資産構成も怖いですね。

証券のキャピタルゲインも見込む?

そこまで投資の才覚は無いと自覚しています。

自分にはちょっと無理な数字かもしれません。

今月は自宅隣地の契約~決済を予定しています。

駐車場収益も多少は見込める隣地です。

駐車場は利回り改善に役に立つのか?

残念ながら無理そうです。

何故リタイア目前の今になって隣地を購入?

日当たりと風通しを確保出来る。

畑があるのでちょっと楽しそう。

変な隣人が越してくるリスクが減る。

自宅の土地と合わせれば狭小3戸建つ面積になるので売却時に有利な可能性あり。

色々なメリットはありますがインフレヘッジも目的の1つとしました。

インフレは通貨の価値が下がること。

ヘッジとしてマイナスの通貨、要は固定金利の借金を抱えるつもりです。

固定金利の借金とはインフレリスクを銀行に抱えてもらうことだとも言えます。

借入額は総資産から見て10%程度。

固定金利での融資を使うつもりですが金利上昇傾向が痛いです。

そんな事情で駐車場収益は借入の金利分で消えてしまいそうです。

ヘッジコストとして割り切りますが残念です。

不動産含む手持ち資産は都合良くインフレ追従するものなのか。

上手く行かない可能性もあります。

見込み違いなら適当なタイミングで一括返済して駐車場に投資したんだ!と納得して決着する予定です。

インフレが実際どうなるのかは分かりません。

しかしリタイア後は当然ながら給料を失います。

インカムが激減すれば選択肢も狭まるのでしょう。

手を打てる間にある程度は備えておくつもりです。

あとの課題は?

もう少しだけ運用利回りを!

とはいえ最近の相場はどうにも落ち着きません。

何に投資すべきか悩み中です。